【Question】

父が所有している土地について相談です。

父はS市に土地を所有しており、私は自分の事業のために、この土地を無償で借りています。

「生前に贈与するつもりはないが、相続の時に家族でもめないように『遺言』を書いてもかまわない」と、父は私に言ってくれます。しかし、確実に私のものになるように、できれば登記手続きをしたいのです。何か方法はありませんか。

【Answer】

遺言の中で、不動産を誰が相続するか定めていたり、遺贈したりする内容が書かれていたとしても、それを遺言者の存命中に、あらかじめ登記しておくことはできません。

これらの内容は相続が発生しないと効力が確定しない(たとえば遺言はいつでも撤回できるほか、受け取る側が先に死亡する可能性もある)ため、生前に登記することが認められていないのです。

しかし、お父様との間で『死因贈与契約』を締結しておけば、始期付き所有権移転『仮』登記が可能になります。

これは、現段階では所有権を移さないものの、お父様にもしものことがあったときには所有権が移転するという仮の登記です(仮登記をするかしないかは自由です)。※注1

この仮登記をしておけば、たとえばお父様がこの不動産をあなたに知らせずに売却してしまうということは事実上困難になり、将来的にあなたのものになる確度が向上します。

なお、死因贈与契約においては、次の点にご注意ください。

(1)不動産を目的とする死因贈与契約の締結は、できるだけ公正証書で行う。 ※注2

(2)死因贈与契約の中で死因贈与契約執行者を定めておく。受贈者を執行者にしておくと良い。

これらをしておかないと、相続発生後の登記手続き(本登記)において、贈与者の相続人全員の協力が必要(!!)になり、非常にやっかいです!

また、コストの問題もあります。

(3)死因贈与契約で不動産を取得した場合には、遺言による場合と異なり、受贈者が贈与者の相続人であっても不動産取得税がかかるほか、登記の際の登録免許税も高い(税率は固定資産税評価額の2%)。

※注1 この仮登記は基本的には贈与者と受贈者の共同で申請しますが、死因贈与契約を公正証書にしておくと登記の承諾条項が盛り込まれるため、受贈者が単独で登記申請可能になります(昭和54年7月19日民三4170)。

※注2 死因贈与契約書が公正証書ではなく私署証書である場合には、その効力発生時には贈与者が死亡しているため、契約が真正なものであるのか判明しません。そこで、このような死因贈与契約書を添付して死因贈与執行者によって所有権移転登記を申請する場合には、死因贈与者の印鑑証明書を添付する必要があり、それが無理ならばその相続人全員の印鑑証明書を付した承諾書を添付する扱いです(参考 登記研究486・21、566・131、566・132)。

【Reference】

死因贈与とは

自分の死後、財産をどうするかあらかじめ決めておく方法としては、遺言(遺贈等)という方法ががもっともポピュラーな方法です。

『遺言』は、相手の承諾を必要としないので、比較的自由に内容を決められる一方、財産を受け取る側に義務はなく、放棄の自由が認められている(Q108)等、拘束力は必ずしも強くありません。

同じような効果を発生させる方法として、死因贈与という方法もあります。

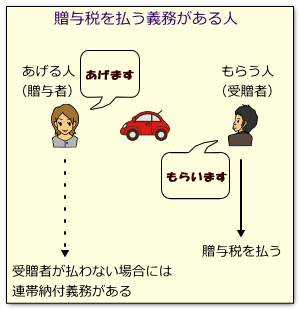

死因贈与は、贈与者の存命中に「私が死んだらこの財産をあげる」という約束だけをしておき、贈与者が死亡してはじめて効力が生じる贈与契約のことを言います。贈与者(あげる人)と受贈者(もらう人)との間で契約をするので、遺言に比べるとやや拘束力が強くなります。

死因贈与と遺贈の違い

死因贈与は遺贈とよく似ているため遺贈の規定が準用されます(民法554条)。

ただし、次の点を除きます。

(1)契約の方式は、贈与者と受贈者が合意すれば自由(遺言の方式はとらない)

なお、死因贈与契約は、効力が生じた時点で当事者の片方(贈与者)が死亡しているという特性があるので、紛争防止のために公正証書にすることが多く、私たちも公正証書にするようにおすすめしておりますが、その場合でも遺言のように証人を立てる必要はありません。

(2)未成年者や行為能力制限者は、法定代理人の関与が必要

遺言は、満15歳で作成でき、行為能力が不十分でも作成できます(Q095)が、死因贈与は契約なので、法定代理人の関与が不可欠です。

(3)契約を遺言によって撤回できるが、制限がある

契約というものは相手方との約束なので、これを撤回・解除するには、普通は相手方の同意が必要になります。

しかし、死因贈与契約は遺言の規定を準用するとされているため、遺言の方式によって撤回することが認められています(民法544条が1022条・1023条を準用、昭和47年5月25日最高裁判決)。つまり、新しい遺言を書くことによって、既存の死因贈与契約を撤回することができてしまいます。

ただし、一定の場合には、撤回が認められないケースもあります。

たとえば、死因贈与契約に「親の面倒をみる」というような『条件』が付されていることがあります。このような契約を負担付き死因贈与契約というのですが、もらう側(受贈者)がこの条件をきちんと負担しているような場合には、贈与者が遺言によって一方的に契約を撤回することはできません( 昭和57年4月30日最高裁判決)。

条件だけ負担させておいて「あげないよ」というだまし討ちは認められないのです。

(参考)昭和47年5月25日最高裁判決より

「死因贈与については、遺言の取消に関する民法一〇二二条がその方式に関する部分を除いて準用されると解すべきである。けだし、死因贈与は贈与者の死亡によつて贈与の効力が生ずるものであるが、かかる贈与者の死後の財産に関する処分については、遺贈と同様、贈与者の最終意思を尊重し、これによつて決するのを相当とするからである。」

(参考)昭和57年4月30日最高裁判決より

「負担の履行期が贈与者の生前と定められた負担付死因贈与契約に基づいて受贈者が約旨に従い負担の全部又はそれに類する程度の履行をした場合においては、贈与者の最終意思を尊重するの余り受贈者の利益を犠牲にすることは相当でないから、右贈与契約締結の動機、負担の価値と贈与財産の価値との相関関係、右契約上の利害関係者間の身分関係その他の生活関係等に照らし右負担の履行状況にもかかわらず負担付死因贈与契約の全部又は一部の取消をすることがやむをえないと認められる特段の事情がない限り、遺言の取消に関する民法一〇二二条、一〇二三条の各規定を準用するのは相当でないと解すべきである。」

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止