【Question】

住宅資金を親からもらった場合の、贈与税の特例について教えてください。

2015年(平成27年)の税制改正で、住宅資金贈与の非課税枠が3,000万円に拡大されたと聞いたのですが、これは本当ですか。

【Answer】

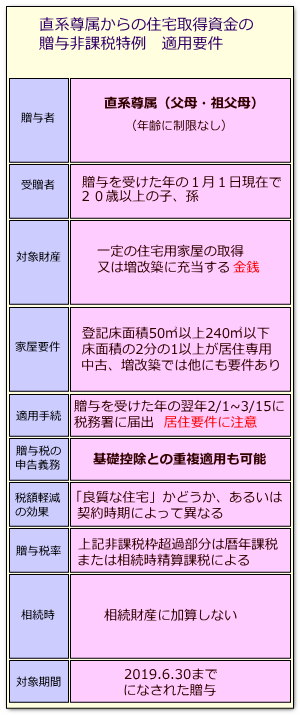

『直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度』については、2019年(平成31年)6月30日まで適用期限が延長され、非課税枠も拡大されました(2015年1月14日閣議決定)。

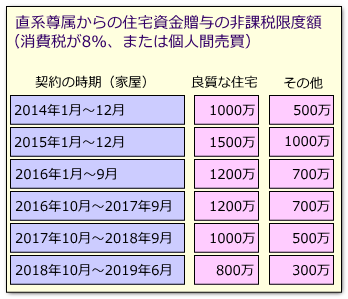

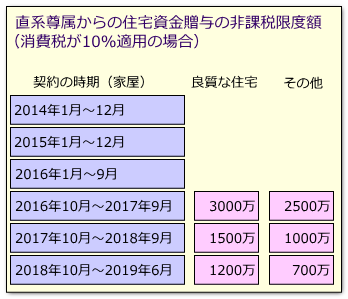

「最大で」3,000万円が非課税となりますが、それには次の条件を満たす必要があります。

(1)消費税が10%に増税されること

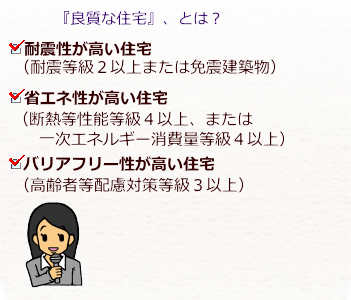

(2)一定の条件を満たす、良質な住宅用家屋の新築・増改築であること

消費税が8%のままであれば、非課税枠は最大で1,500万円(良質な住宅用家屋の場合)です。

【Reference】

直系尊属から住宅取得等資金の贈与を受けた場合の非課税特例とは

居住用家屋を新築・取得したり、居住用家屋の増改築をした場合に、その資金を父母や祖父母などの直系尊属からもらった(贈与された)場合には、一定金額について贈与税が非課税となる特例があります。

この制度は、若手世代へ早期に資産を移転する目的のほか、省エネルギー性・耐震性・バリアフリー性を備えた良質な住宅を供給するという目的があります。そのため、いわゆる高性能住宅については非課税限度額が大きくなっています。

非課税という大きな効果があるいっぽう、この特例を受けるには結構細かい要件がありますので注意が必要です。

また、本特例を受けてもらいうけた住宅取得等資金は、贈与者に相続が発生した場合には特別受益の持戻しの対象になるほか、遺留分減殺請求の算定基礎に含まれるケースが多いと考えられますので、将来の相続争いの原因とならないよう、他の相続人とのバランスに配慮しておくべきでしょう。

非課税限度額

※受贈者(もらった人)1人あたりに適用される額です。複数の人(たとえば父と母の両方)からもらった場合には合計し、合計額が上記の表の額まで非課税です。

適用要件

受贈者(もらう人)の要件

(1) まず、次のイ・ロ・ハのどれかに該当する必要があります。

イ 贈与を受けた時に日本国内に住所を有すること。

ロ 贈与を受けた時に日本国内に住所を有しないものの、日本国籍を有し、かつ、受贈者又は贈与者がその贈与前5年以内に日本国内に住所を有したことがあること。

ハ 贈与を受けた時に、日本国内に住所も日本国籍も有しないが、贈与者が日本国内に住所を有していること。

(2) 贈与を受けた時に贈与者の直系卑属であること。

直系卑属とは子や孫などのことですが、子や孫などの配偶者は含まれません。養子縁組していれば含まれます。

(3) 贈与を受けた年の1月1日において20歳以上であること。

(4) 贈与を受けた年の合計所得金額が2,000万円以下であること。

住宅取得等資金の要件

住宅取得等資金とは、受贈者(もらった人)が自己の居住の用に供する家屋を新築・取得したり、自己の居住の用に供している家屋の増改築等の対価に充てるための金銭をいいます。

これらの「居住用家屋の新築・取得又はその増改築」には、次のものも含まれます。

・その家屋の新築若しくは取得又は増改築等とともにするその家屋の敷地の用に供される土地や借地権などの取得(建売やマンションの敷地のことです)

・住宅用の家屋の新築(住宅取得等資金の贈与を受けた日の属する年の翌年3月15日までに行われたものに限ります。)に先行してするその敷地の用に供される土地や借地権などの取得(敷地を先行取得した場合です。)

注意!受贈者は建物を取得すること、つまり『家屋』に受贈者の持分があることが条件となります。たとえば、妻の父から資金贈与を受けて妻名義で土地を取得し、夫がローンを組んで注文住宅を建てた場合には、建物に妻の持分がないので本特例を受けることができません。この場合には夫の住宅ローンを減らして妻の自己資金の一部を建物の請負代金に充当すれば、妻の持分を建物に入れることができます。

ただし、もらった人の一定の親族など、受贈者と特別の関係がある人との請負契約等によって新築や増改築等をする場合や、このような人から取得する場合には、この特例の適用を受けることはできません。受贈者の一定の親族など受贈者と特別の関係がある人とは、次のような人をいいます。

(1) 受贈者の配偶者及び直系血族

(2) 受贈者の親族((1)以外の人)で受贈者と生計を一にしている人

(3) 受贈者と内縁関係にある者及びその者の親族でその者と生計を一にしている人

(4) (1)から(3)に掲げる者以外の者人で受贈者から受ける金銭等によって生計を維持している人、およびその人の親族でその人と生計を一にしている人

居住用家屋の新築・取得、および増改築の要件

(1) 居住用の家屋の要件

居住用の家屋とは、次のイ・ロ・ハのすべての要件を満たす日本国内にある家屋をいいます。

(なお、居住用の家屋が2つ以上ある場合には、受贈者が主として居住用としている1つの家屋だけです。)

イ 家屋の登記簿上の床面積(区分所有の場合には、その区分所有する部分の床面積)が50㎡以上240㎡以下であること。

ロ 購入する家屋が中古の場合は、家屋の構造によって次のような制限があります。(a) 耐火建築物である家屋の場合は、その家屋の取得の日以前25年以内に建築されたものであること。

(b) 耐火建築物以外の家屋の場合は、その家屋の取得の日以前20年以内に建築されたものであること。ただし、地震に対する安全性に係る基準に適合するものとして、一定の「耐震基準適合証明書」、「住宅性能評価書の写し」又は既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類により証明されたものについては、建築年数の制限はありません。

ハ 床面積の2分の1以上に相当する部分が居住専用であること。

(2) 増改築等の要件

特例の対象となる増改築等とは、受贈者が日本国内に所有し、かつ、自己の居住の用に供している家屋について行われる増築、改築、大規模の修繕、大規模の模様替その他の工事のうち一定のもので次のイ・ロ・ハのすべての要件を満たすものをいいます。

イ 増改築等の工事に要した費用が100万円以上であること。なお居住用部分の工事費が全体の工事費の2分の1以上でなければなりません。

ロ 増改築等後の家屋の床面積の2分の1以上に相当する部分が居住専用に供されること。

ハ 増改築等後の家屋の登記簿上の床面積(区分所有の場合には、その区分所有する部分の床面積)が50㎡以上240㎡以下であること。

居住要件

新築、取得又は増改築等のどの場合であっても、住宅取得等資金の取得をした日の属する年の翌年3月15日までに、資金受贈者(もらった人)が住宅用家屋等を居住していることか、または、住宅用家屋等に居住することが確実であると見込まれることが要件となります。

ただし、転勤のようなやむをえない事情がある場合には、家族などの同一生計者がその住宅に居住していれば大丈夫です。

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止