【Question】

遺産のうち、預金や土地建物に相続税がかかるということはわかりますが、次のような財産には、相続税はかかりますか?

(1)借地権

(2)外国にある財産

(3)テレビ

(4)特許権

(5)生命保険金

(6)死亡退職金

(7)墓、位牌、仏壇

(8)生前贈与された財産

【Answer】

故人が亡くなられた日に持っていた財産でお金に見積もることができるものは、有形の物も無形の物もすべて相続税の対象になります。(1)借地権、(2)外国にある財産、(3)テレビ、(4)特許権は、どれも相続税の対象です。

ただし、(7)墓、位牌、仏壇は、原則として非課税財産とされています。

また、(5)生命保険金や(6)死亡退職金は、受取人固有の財産であって民法上の相続財産ではありませんが、相続財産に準じるものとみなして相続税の対象になることが多いです(みなし相続財産)。もっとも、生命保険金・死亡退職金には一定の控除額が設定されています

(8)の生前贈与された財産は、贈与税ではなく相続税の対象になるケースがあります。

【Reference】

相続や遺贈(死因贈与を含む)によって取得した財産には相続税がかかる(Q047)わけですが、その財産の中にも相続税がかからないものがあり(非課税財産)、反対に、意外な財産に相続税がかかることもあります。

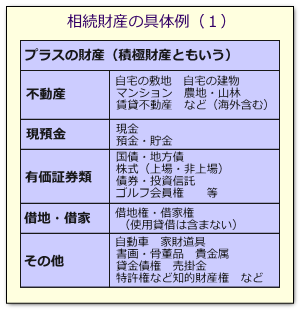

ここでは、『相続税がかかる財産』を整理してみます。

1.民法上の相続財産(本来の相続財産)

故人が亡くなった日に持っていた、お金に見積もることができるすべての財産は、有形・無形を問わずすべて相続財産であり、相続税の対象になります。

なお、借金などのマイナスの相続財産は、相続税の計算を行う際には差し引きます(控除)。

2.税法上のみなし相続財産

代表的なものが『死亡保険金』と『死亡退職金』です。

どちらも原則として「受取人固有の財産」とされ、民法上の相続財産からは除外されるため、遺産分割の対象にはなりません。

しかし、相続が発生したことによって受け取ることができる財産であるという点では、上記1の民法上の相続財産と変わるところがないので、相続税の課税対象にはなります。

そこで、これらの財産のことを(税法上の)『みなし相続財産』と呼びます。

死亡保険金・死亡退職金以外にも、定期金に関する権利や債務免除による利益など、税法上のみなし相続財産にはいくつかの種類があります。

また、死亡保険金は、契約形態によっては民法上の相続財産に含まれてしまって遺産分けの対象になったり、相続税ではなく贈与税がかかる場合などもあります。

なお、みなし相続財産のうち死亡保険金と死亡退職金については、全額が相続財産になるわけではなく、非課税限度額を超えた部分だけが相続財産に加算されます。

この非課税限度額は、死亡保険金・死亡退職金とも、それぞれ『500万円×法定相続人の数』です。

3.死亡前3年以内に贈与されていた財産

被相続人が亡くなった時点ですでに生前贈与されていた財産は、当然、もらいうけた人の財産であって故人の遺産(相続財産)ではありません。

ところが、亡くなる前の3年以内に被相続人が贈与した財産については、”相続税”がかかる場合があります。

どのような場合かと言うと、生前贈与を受けた人が、贈与した人の相続人(包括受遺者を含む)でもある場合です。

「贈与税の間違いじゃないの?」と思われるかもしれません。ごもっともです。

どうして生前贈与なのに、贈与税ではなく相続税がかかるのでしょうか?

もしも相続税という制度だけがあって贈与税という制度がなければ、相続税を逃れるためにはバンバン生前贈与してしまえばいいことになります。

このような相続税逃れを防ぐために、贈与税という仕組みを用意し、あえて相続税より高い税率にしているのです。

しかし何でもかんでも高い贈与税がかかるのでは納税者もたまりませんから、毎年110万円までの贈与ならば、贈与税は非課税とされています(暦年課税)。ここがポイントです。

もしも、余命わずかと宣告された後に、この毎年110万円の贈与非課税枠をフル活用して駆け込み的に生前贈与すれば、それによって遺産が少なくなりますから、意図的に相続税を減らすことができてしまいます。

反対に、高い贈与税を払って財産をもらいうけたのに、その後まもなく贈与者が亡くなってしまったならば、「亡くなるまで待って相続でもらっていれば、税金が生前贈与よりも安かったのに・・・」ということで不公平感が強くなってしまいます。

そこで、相続人となる人が、被相続人が亡くなる前の3年以内に遺産とは別に生前贈与を受けていた場合には、贈与税を払っているかどうかに関わりなく、すべて相続税の対象にすることにしました。

また、もし生前贈与を受けた時に納付した贈与税があればこれを相続税から差し引くことができるようにし、さらに納付済みの贈与税が相続税額よりも大きければ差額を還付することができるようにして、不公平を解消することにしたのです。

ただし、一つ例外があります。

『居住用不動産にかかる贈与税の配偶者控除』を受けた財産の場合には、あげた人(贈与者)がその後3年以内に亡くなった場合でも相続税の対象にはなりません。

この制度は、20年間連れ添った配偶者に居住用財産を贈与する場合には、一定額まで無税とすることで内助の功に報いるための制度です。そのため、贈与者がその後まもなく亡くなったからといって「やっぱり相続税を払ってください」とは、さすがの税務署も言えないわけです。

4.相続時精算課税制度によって贈与された財産

相続時精算課税制度の届出をしていた贈与財産は、そもそも相続税で贈与税を精算することを予定していたものですので、相続税の課税対象になります。ただし、亡くなった日の時価ではなく、生前贈与した時の時価で評価します。

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止