【Question】

夫が亡くなりました。相続人は妻である私のほかに、子供が2人います。

遺産としては古いマンションと少々の預金だけです。

夫はひとつだけ生命保険に加入しており、保険金受取人に指定されていた私が保険金を受け取りました。

取得した保険金額が2,000万円もあるので,何かしら税金がかかるだろうと思ったのですが、保険会社の人は「お客様の場合は税金はかからない可能性が高い」と言います。どうして税金がかからないのでしょうか?

【Answer】

契約者(保険料負担者)と被保険者が両方ともご主人で、その死亡保険金を被保険者の相続人であるあなたが受け取った場合は、『相続税』が課税される可能性があります。

死亡保険金を相続人が受け取る場合には、遺族の生活保障という目的があるため、相続税について一定の金額が非課税になっています。

死亡保険金の非課税限度枠は『500万円×法定相続人の数』で、あなたの場合は法定相続人が3人ですから、受け取った2,000万円のうち1,500万円(500万円×法定相続人3人)が非課税となります。

非課税の1,500万円を超える500万円については、死亡保険金以外の財産(マンションや預金の他、生前贈与財産や死亡退職金等)と合算して相続税の課税対象となります。

合算した結果、相続税の基礎控除額を下回るならば、相続税の申告・手続きは必要がありません。

【Reference】

死亡保険金 (注1)を受け取った場合の課税関係は、契約者(保険料負担者)と保険金受取人との関係によって違います。

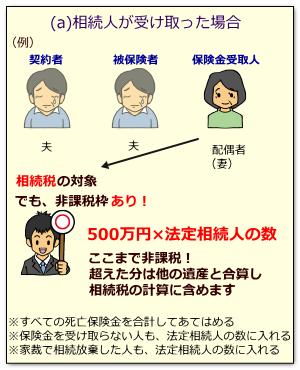

(1)相続税の課税対象となる場合

(a)相続人が受け取った場合

契約者(保険料受取人)と被保険者が同じ人で、その死亡保険金を被保険者の『相続人』にあたる人が受け取った場合には、相続税の対象となります。

本来、死亡保険金を相続人が受け取った場合でも、民法上は受取人固有の財産とされ、遺産には含まれません。 しかし実質的には、受取人が相続によって財産を受け取ったという点では通常の遺産と変わりませんから、死亡保険金を遺産とみなすのです。

そのため死亡保険金は、税法上『みなし相続財産』と呼ばれます。

相続人が受け取る死亡保険金には、故人に近い遺族の生活を保障するという重要な目的があります。そこで相続税について一定の金額が非課税になっています。

死亡保険金の非課税限度枠 : 500万円×法定相続人の数

※受け取ったすべての死亡保険金を合計して、その受け取った金額が非課税限度枠を超えた場合に、その超過額が他の相続財産と合算されて相続税の対象となります。

※非課税限度枠を計算する際には、受取人となっていない法定相続人もその人数に含みます。

※基礎控除と同様、家裁で相続放棄した人も法定相続人の数に入れてかまいません。養子の数え方も同じです。

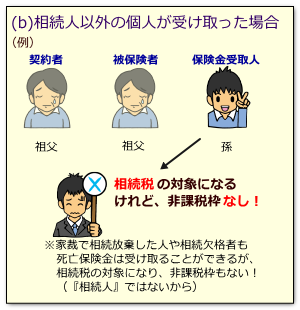

(b)相続人以外の個人が受け取った場合

契約者(保険料受取人)と被保険者が同じ人で、その死亡保険金を被保険者の『相続人以外の個人』が受け取った場合でも、相続税の対象となります。遺贈によってもらったものとみなされるからです。

ただし、(a)の相続人が受け取る場合と違い、非課税枠はありません。相続人が受け取る場合に比べると税法上不利です。

なお、家庭裁判所で相続放棄の申述をした人や相続欠格等によって相続権を失った人は、相続権はありませんが死亡保険金を受け取ることは可能です(受取人固有の財産なので)。ただし、保険金を受け取る以上相続税がかかり、しかも相続人でないために非課税枠はありませんので注意が必要です。

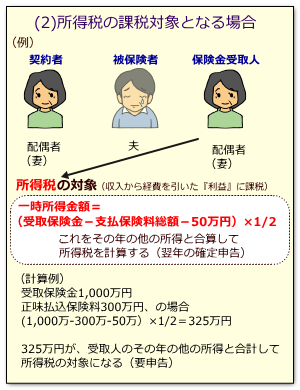

(2)所得税の課税対象となる場合

契約者(保険料負担者)と保険金受取人が同じ人になっている死亡保険金の場合は、一時所得として所得税・住民税の対象になります。

一時所得は次の計算式で計算します。

一時所得金額=(受取保険金-支払保険料総額-50万円)×1/2

一時所得も、確定申告の際に総合課税として他の給与所得等と合算して所得税を計算しますが、上の計算式からお分かり頂けるように、利益の1/2に対してしか課税されません。言い方を変えれば、所得が高く所得税率が50%という人でも、受取保険金についての実効税率は25%である、とも言えます(注2)。

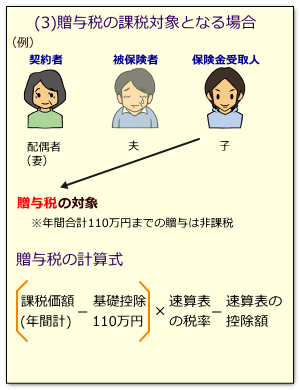

(3)贈与税の課税対象となる場合

契約者(保険料負担者)と被保険者が別の人で、契約者以外の個人が死亡保険金を受け取った場合は、全額が贈与税の対象になります。

贈与税の計算式は以下のとおりです。

(年間で贈与を受けた価額の合計-基礎控除110万円)×速算表の税率-速算表の控除額

(注1)ここでいう『死亡保険金』には、生命保険契約によるものだけでなく、たとえば偶然の事故に起因して支払われる傷害保険による死亡保険金も含みます。

ただし、交通死亡事故によって遺族が加害者側から受け取った損害賠償金は、相続税の対象ではなく遺族の所得となりますが、所得税法上非課税です。

(注2)近頃の流行として、孫への生前贈与と生命保険を組み合わせた相続税対策が流行しています。

暦年課税(年110万円まで非課税)で現金を孫に贈与すれば、相続財産が減るので相続税対策になりますが、いっぽうで孫の金銭感覚がおかしくなってしまうかもしれません。そこで、孫に(2)のパターン(契約者=受取人=孫、被保険者=祖父)で生命保険に加入させるのです。そうすれば孫は自由に現金を引き出せなくなります。

祖父が亡くなった時点で、孫が受け取る保険金には所得税・住民税がかかりますが、一代飛ばしで財産を移転することができる他、相続税と所得税・住民税の税率の差をうまく利用すれば、節税につながる可能性もあります。

(ただし、生前贈与と生命保険を組み合わせる場合には、生前贈与の成立と生命保険の選択に細心の注意が必要です。)

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止