【Question】

個人年金保険の年金を受給していた夫が亡くなりました。

65歳から年金支給が開始される10年確定年金で、3年分を受け取った時点で死亡しました。

保険契約者=被保険者=年金受取人はいずれも夫でした。なお、継続受取人は妻である私に指定されています。

この年金についての税金はどうなるのでしょうか。

また、年金形式で受け取る場合と一時金で受け取る場合とで、違いはあるのでしょうか?

【Answer】

10年確定年金とのことですので、あなたはあと7年間分の年金を受け取る権利を得たことになります。

まず、継続受取人の指定があれば、民法上は、一般の死亡保険と同じく本来の相続財産には含まれず、遺産分割の対象にならないと考えられます。

次に税金の点ですが、年金形式で受け取るか一時金で受け取るかによって違いがあります。

年金で受け取る場合には、最初にご主人が亡くなった時点で、「年金受給権の評価額」が相続財産とみなされて、他の相続財産とともに相続税の対象になります(Q060 定期金に関する権利の評価方法)。ただし、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません。

さらに、年金形式で受け取ると、毎年受け取る年金の一部が雑所得として所得税の課税対象になります。雑所得は総合課税ですから、受取人の住民税や国民健康保険料等に影響が及びます。

いっぽう、受け取ることができる総額は、一時金受け取りの場合よりも増えます(利息相当額が上乗せされるので)。

これに対し一時金で受け取った場合には、受け取った一時金が相続財産とみなされて、他の相続財産とともに相続税の対象になります。こちらの場合も、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません。

課税については相続税だけで完結しますが、受け取ることができる総額は年金形式の場合よりも少なくなります。

【Reference】

個人年金保険の特徴

個人年金保険は、公的年金に加えて老後の生活資金を確保するために利用され、被保険者が契約時に定めた年齢に到達すると年金を受け取ることができる生命保険商品です。

運用の成果にかかわらず支給される「基本年金」に加え、支給開始前の積立配当金によって増額される「増額年金」を受け取ります。支給開始後にも配当金がある場合には、「増加年金」を受け取ることができる場合もあります。

個人年金保険には、保険金を受け取ることができる期間によって、以下のようなものがあります。

(a)終身年金

年金受給開始後、被保険者が生存している限り受給できる年金。

被保険者が死亡した場合には契約は終了し、遺族等に対し支給されるものは無い。

(b)保証期間付き終身年金

基本的には終身年金fだが、年金受給開始後の一定期間は、被保険者が死亡しても年金を受け取れることを保証した年金。

被保険者が死亡した場合、契約で定めていた継続受取人が年金形式または一時金で受け取るものが多い。

(c)確定年金

被保険者の生死にかかわらず、一定期間受給できる年金。

被保険者が死亡した場合、契約で定めていた継続受取人が年金形式または一時金で受け取るものが多い。

(d)有期年金

年金受給開始後、被保険者が生存していることを条件に、一定期間受給できる年金。

被保険者が死亡した場合には契約は終了し、遺族等に対し支給されるものは無い。

(e)保証期間付き有期年金

基本的には有期年金だが、年金受給開始後の一定期間は、被保険者が死亡しても年金を受け取れることを保証した年金。

被保険者が死亡した場合、契約で定めていた継続受取人が年金形式または一時金で受け取るものが多い。

(派生商品として「変額個人年金保険」という商品もあり、これは保険会社が保険金を株式や債券などで運用し、その運用結果によって年金額が決まる商品です。投資リスクがあり、保険料も通常は一時払いになっています。)

ここから、代表的な事例で課税関係を見ていきます。

贈与税がかかってくるようなパターンもありますが、事例としては少ないと思いますので割愛しています。

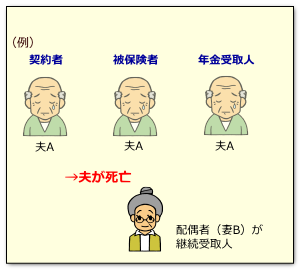

第1 『契約者=被保険者=受取人』が死亡した場合の課税関係

今回のご質問のケースです。夫Aが契約者となって保険料を負担し、被保険者である夫Aが受給年齢に達したため年金を受給していたところ、亡くなってしまったという場合です。

この場合、上記(a)~(e)のうち、(a)終身保険と(d)有期保険は、被保険者である夫Aの死亡によって終了してしまいます。

そこで、課税の問題が生じるのは(b)保証期間付き終身年金、(c)確定年金、(e)保証期間付き有期年金で、期間が完了していないものが課税の対象になります。

1.年金形式で受け取る場合

(1)相続時

妻Bが残りの期間にわたって年金を受給することができます。

「妻Bが残りの期間、年金を受け取る権利」、すなわち夫Aが亡くなった時点での「年金受給権の評価額」が相続財産とみなされて、他の相続財産とともに相続税の対象になります(相続税法3条1項5号)。

(b)(c)(e)のどの商品でも残りの期間は確定していますので、Q060 定期金に関する権利の評価方法のうち、第1(1)の「有期定期金の場合」で評価します。

ただし、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません(相続税法3条1項1号の死亡保険金は、同法12条1項5号によって一定額が非課税とされている。これに対し個人年金保険の年金受給権は同法3条1項5号の定期金に関する権利であり、これに対応する非課税規定は存在しない)。

(2)年金受給時

雑所得として所得税の対象になります。

(注:国民年金・厚生年金・共済年金など公的年金の遺族年金は非課税です)

以前は年金形式で受け取った保険金について、各年の年金収入全額が所得税の課税対象でした。 しかし、平成22年7月6日の最高裁で「相続税の課税対象となった部分については、所得税の課税対象とならない」という判決が出て大きなニュースとなり、これを受けて平成22年10月から国税庁も取り扱いを変更しました。すなわち、相続税または贈与税と、所得税は「二重に課税の対象としない」ということになったのです。

この取り扱い変更により、年金形式で受け取る保険金については、所得税の課税部分と非課税部分に振り分けたうえで、課税部分の所得金額だけが所得税・住民税の課税対象となります。

年金受け取りの1年目は全額非課税とし、2年目以降は課税部分が階段状に増加していく方法によって計算しますが、具体的には国税庁のホームページをご参照ください(国税庁 相続等により取得した年金受給権に係る生命保険契約等に基づく年金の課税関係)。

2.一時金で受け取る場合

一時金で受け取った場合には、受け取った一時金が相続財産とみなされて、他の相続財産とともに相続税の対象になります(相続税法3条1項5号)。こちらの場合も、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません。

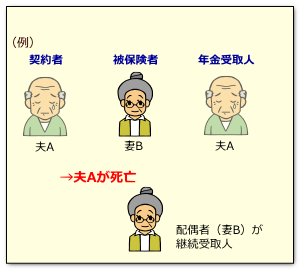

第2 『契約者=受取人(被保険者が異なる)』で、被保険者が死亡したとき

こちらも、(a)終身保険と(d)有期保険は、被保険者である妻Bの死亡によって終了してしまいます。

前記第1と同様に、課税の問題が生じるのは(b)保証期間付き終身年金、(c)確定年金、(e)保証期間付き有期年金で、期間が完了していないものが課税の対象になります。

1.年金形式で受け取る場合

(1)相続時

妻Bが亡くなっても、夫Aの年金受給に関する権利は誰にも移動しませんから、被保険者Bの死亡時には何も課税はありません。

(2)年金受給時

雑所得として所得税の対象になります (注:国民年金・厚生年金・共済年金など公的年金の遺族年金は非課税です).

2.一時金で受け取る場合

一時金で受け取った場合、一時所得として所得税の対象になります。

第3 『契約者=受取人(被保険者が異なる)』で、受取人が死亡したとき

たとえばAさんが「妻Bさんが65歳になったら年金を受け取れる」という個人年金保険に加入していて、それをAさんが受給していたところ、Aさんが亡くなってしまい、妻Bさんが継続受取人になっていたというケースです。

被保険者である妻のBさんは健在ですから、支給期間中ならば、(a)~(e)すべてのタイプにおいて課税の問題が生じます。

1.年金形式で受け取る場合

(1)相続時

妻Bが引き続き年金を受給することができます。

「妻Bが年金を受け取る権利」、すなわち夫Aが亡くなった時点での「年金受給権の評価額」が相続財産とみなされて、他の相続財産とともに相続税の対象になります(相続税法3条1項5号)。Q060 定期金に関する権利の評価方法のうち、各商品にあてはまる評価方法で評価します。

ただし、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません(相続税法3条1項1号の死亡保険金は、同法12条1項5号によって一定額が非課税とされている。これに対し個人年金保険の年金受給権は同法3条1項5号の定期金に関する権利であり、これに対応する非課税規定は存在しない)。

(2)年金受給時

雑所得として所得税の対象になります。

(注:国民年金・厚生年金・共済年金など公的年金の遺族年金は非課税です)

以前は年金形式で受け取った保険金について、各年の年金収入全額が所得税の課税対象でした。 しかし、平成22年7月6日の最高裁で「相続税の課税対象となった部分については、所得税の課税対象とならない」という判決が出て大きなニュースとなり、これを受けて平成22年10月から国税庁も取り扱いを変更しました。すなわち、相続税または贈与税と、所得税は「二重に課税の対象としない」ということになったのです。

この取り扱い変更により、年金形式で受け取る保険金については、所得税の課税部分と非課税部分に振り分けたうえで、課税部分の所得金額だけが所得税・住民税の課税対象となります。

年金受け取りの1年目は全額非課税とし、2年目以降は課税部分が階段状に増加していく方法によって計算しますが、具体的には国税庁のホームページをご参照ください(国税庁 相続等により取得した年金受給権に係る生命保険契約等に基づく年金の課税関係)。

2.一時金で受け取る場合

一時金で受け取った場合には、受け取った一時金が相続財産とみなされて、他の相続財産とともに相続税の対象になります(相続税法3条1項5号)。こちらの場合も、死亡保険金にある「500万円×法定相続人」の非課税枠は適用されません。

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止