【Question】

父から生前贈与を受けたので、相続時精算課税制度を利用しました。

相続時精算課税制度を利用したら、その後は暦年課税制度による110万円の贈与税控除を利用できなくなる、と聞いていたのですが、父ではなく母から、暦年課税制度による生前贈与を受けることはかまわないのでしょうか。

【Answer】

結論から言えば、問題ありません。

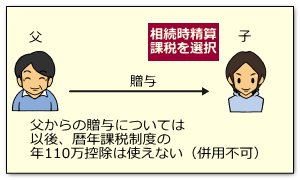

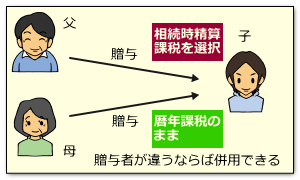

お父様からの生前贈与について相続時精算課税制度の適用を受けた後は、再びお父様から生前贈与を受けても、暦年課税制度による110万円の基礎控除を利用することはできません。しかし、贈与者が違えば大丈夫です。

【Reference】

生前贈与について、一度でも相続時精算課税制度の適用を受けた後は、同じ贈与者から再び生前贈与を受けた場合に、暦年課税制度による110万円の基礎控除を利用することはできません。

この場合どうなるかというと、次のようになります。

(1)相続時精算課税制度を最初に適用した生前贈与から、累計して2,500万円に達するまでの生前贈与については、毎年、贈与税が非課税となる(要申告)。

(2)累計して2,500万円を超えたら、そこから一律で20%の贈与税が課される。110万円を控除することはできない。

(ここで納めた贈与税は、贈与者が亡くなった時に、相続税額から控除する。剰余があれば還付される)

相続時精算課税制度を利用すると、同じ贈与者からの生前贈与については、暦年課税制度に戻ることはできないのです。

この点は非常に重要です。

ただし、相続時精算課税制度と暦年課税制度が併用できないのは、『贈与者が同じ』場合です。贈与者が違えば、問題なく併用できます。

厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂厂

厂厂厂厂

厂厂厂 ©司法書士法人ひびき@埼玉八潮三郷

厂厂

厂 無断転載禁止